Однако итоги прошлой пятидневки были противоречивыми.

В минувшую пятницу и американские, и европейские индексы , и индикаторы Азиатско-Тихоокеанского региона не продемонстрировали единой динамики, сообщает inbusiness.kz.

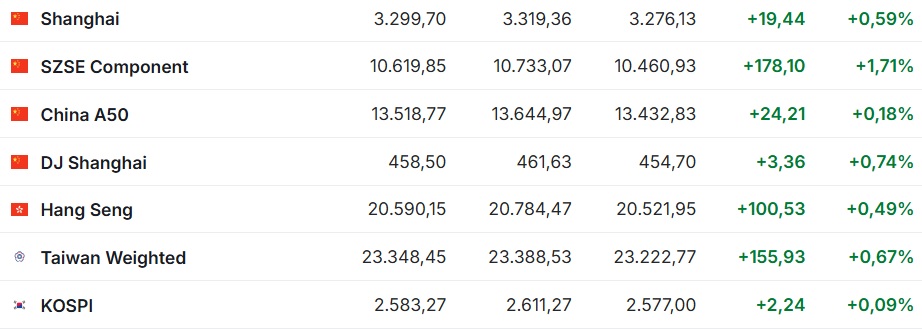

Индексы Шанхая и Гонконга выросли, а японский индикатор снизился в преддверии парламентских выборов.

Китайский индекс Shanghai Composite вырос на +19,44 пункта или на +0,59%. За неделю индикатор набрал +38,14 пункта пункта или на +1,17%.

Гонконгский Hang Seng вырос на +100,53 пункта или на +0,49%. За неделю индикатор снизился на -213,96 пункта или на -1,03%.

Народный банк Китая в пятницу оставил ставку по кредитам сроком на год, выдаваемым по программе среднесрочного кредитования (MLF), на уровне 2% годовых. Вливания ЦБ в финансовую систему в рамках MLF составили 700 млрд юаней (98,25 млрд долларов).

Тем временем агентство "Синьхуа" сообщило, что постоянный комитет Всекитайского собрания народных представителей проведет заседание с 4 по 8 ноября. Участники рынка ожидают, что по итогам заседания могут быть объявлены новые стимулы.

Лидерами роста на бирже в Гонконге стали акции Xinyi Solar Holdings, подскочившие на +17%. Цена бумаг Geely Automobile Holdings поднялась на +8,2%, WuXi AppTec Co. на +7,1%, Xinyi Glass Holdings на +5,9%, Li Auto на +5,1%, Xiaomi на +2,8%.

Японский индикатор Nikkei 225 в минувшую пятницу уменьшился -288,50 пункта или на -0,76%. За неделю индекс потерял 1 098,50 пункта или на -2,82%.

Самое резкое снижение на бирже в Токио продемонстрировали акции Sumitomo Pharma (-6,3%), Kawasaki Kisen (-4,3%) и Nippon Yusen (-3,8%). Цена бумаг Konami Group опустилась на -2,8%, Mitsui O.S.K. Lines на -3,1%.

Понедельник 28 октября для рынков АТР выдался позитивным. Китайский индекс Shanghai Composite вырос на +22,5 пункта (+0,68%). Гонконгский Hang Seng вырос на +9,21 пункта (+0,04%). Японский индикатор Nikkei 225 ощутимо вырос на +716,53 пункта или на +1,9%.

Азиатские фондовые индексы выросли в понедельник на результатах парламентских выборов в Японии, а также благодаря новым мерам поддержки экономики в Китае.

Правящая коалиция Японии, состоящая из Либерально-демократической партии (ЛДП) и партии "Комэйто", потеряла большинство в нижней палате парламента по итогам прошедших в воскресенье внеочередных выборов. Премьер-министр Японии Сигэру Исиба выразил готовность сформировать правительство во главе с ЛДП, но теперь ему "придется искать дополнительную поддержку вне коалиции, чтобы иметь стабильное правительство", отмечает агентство Kyodo.

Иена подешевела в ходе торгов, что поддерживает акции японских экспортеров. Трейдеры полагают, что результаты выборов усиливают политическую и экономическую неопределенность в Японии, и это может затруднить нормализацию денежно-кредитной политики японским ЦБ, пишет Trading Economics.

Лидером роста среди компонентов Nikkei 225 в понедельник стали акции Chugai Pharmaceutical (+14,4%). Заметно подорожали также бумаги Konica Minolta (+5,9%), Kikkoman (+5,3%), а также Toyota Motor (+4,1%), Honda Motor (+4%), Sony Group (+2%), Fast Retailing (+1,2%).

Во вторник 29 октября Hang Seng набрал +66,64 пункта или +0,32%. Nikkei 225 вырос на +232 пункта или на +0,60%.

А вот Shanghai Composite потерял -35,91 пункта или -1,08%.

Совокупная прибыль крупных промышленных компаний Китая в январе – сентябре 2024 года снизилась на -3,5% относительно того же периода прошлого года — до 5,228 трлн юаней (732 млрд долларов), говорится в отчете Государственного статистического управления (ГСУ).

Безработица в Японии в сентябре снизилась до минимальных с января 2,4%, говорится в отчете министерства внутренних дел и связи страны.

В августе она составляла 2,5%. Аналитики прогнозировали сохранение показателя на этом уровне, по данным Trading Economics.

Число безработных в стране в сентябре сократилось на 40 тыс. и составило минимальные за 20 месяцев 1,68 млн человек. Количество занятых уменьшилось на 90 тыс. — до 67,82 млн.

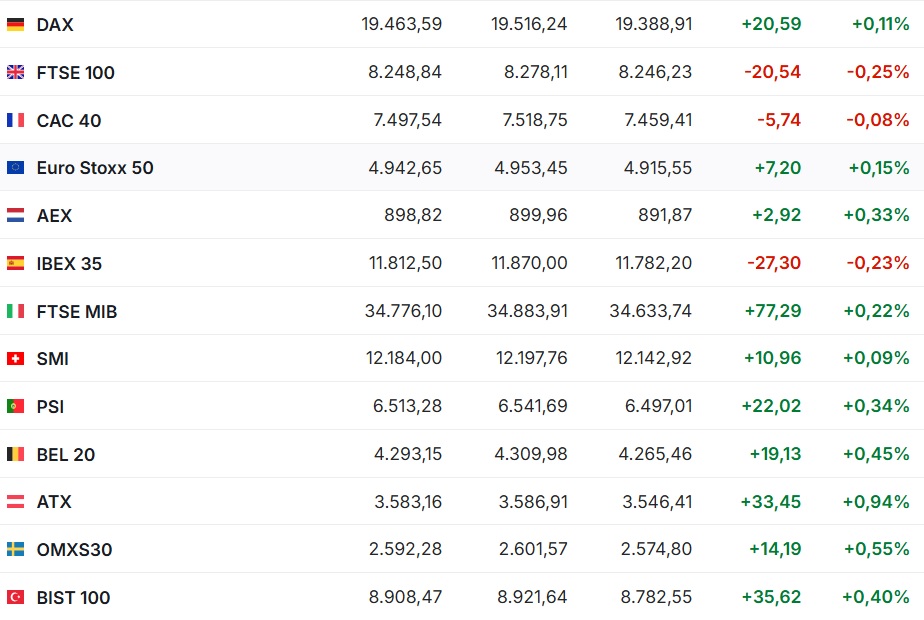

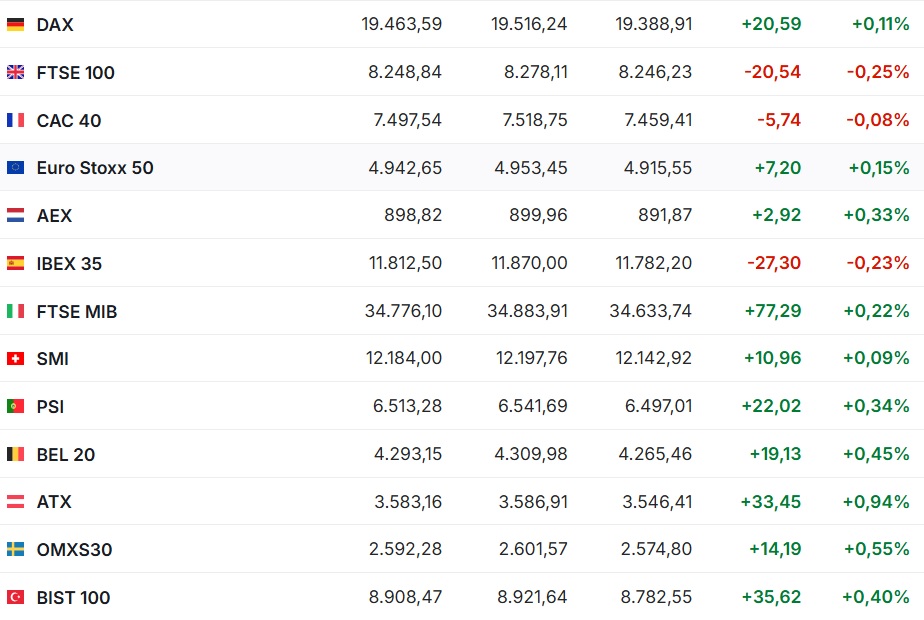

Фондовые индексы крупнейших стран Западной Европы завершили сессию в пятницу без единой динамики, в том числе из-за слабой квартальной отчетности ряда крупных компаний. Хотя в основном большинство индикаторов остались в зеленом секторе.

Британский индикатор в пятницу снизился на -20,54 пункта или на -0,25%. Остался он в красном секторе и по итогам недели. Индикатор потерял -109,41 пункта или -1,31%.

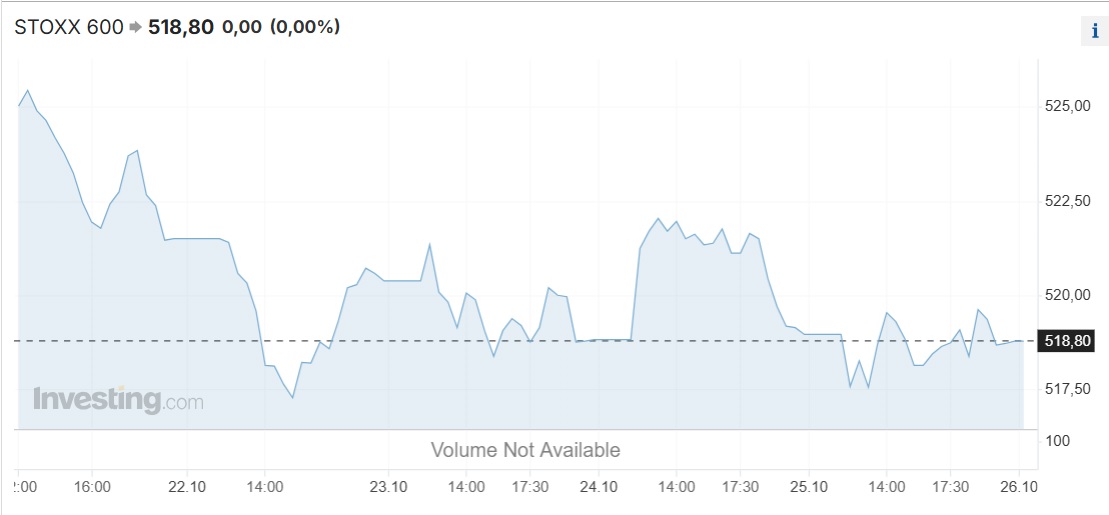

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 потерял -0,03%. За неделю индикатор стал меньше на -6,18 пункта или -1,18%.

Французский CAC 40 снизился на -0,08%, испанский IBEX 35 на -0,23%. В то же время германский DAX вырос на +0,1%, итальянский FTSE MIB на +0,22%.

Медианные инфляционные ожидания в еврозоне на ближайшие 12 месяцев в сентябре упали до 2,4%, обновив минимум за три года, против 2,7% в предшествующий месяц, по данным Европейского центрального банка. Инфляционные ожидания на три года опустились на 0,2 процентного пункта — до 2,1%.

Индекс потребительского доверия в Великобритании, который рассчитывает GfK NOP Ltd., в октябре опустился до минус 21 пункта по сравнению с минус 20 пунктов месяцем ранее. Значение индекса обновило минимум с декабря прошлого года и совпало с ожиданиями аналитиков, опрошенных Trading Economics. Негативным фактором стали ожидания повышения налогов, которое может быть заложено в бюджет Великобритании на следующий год.

Цена акций шведской Electrolux рухнула на -14,6%. Один из крупнейших в мире производителей бытовой техники в третьем квартале снизил чистую прибыль в 1,7 раза, что оказалось хуже консенсус-прогноза. Также компания заявила о том, что она отказалась от планов продажи бренда Zanussi.

Бумаги Mercedes-Benz Group AG подешевели на -1% на новости о падении чистой прибыли германского автопроизводителя в третьем квартале более чем вдвое из-за ослабления рыночного спроса и ужесточения конкуренции.

В понедельник рынки акций Европы начали неделю с позитивным настроем на фоне улучшения аппетита к риску.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 к концу сессии увеличился на +0,4% и составил 520,95 пункта.

Германский индикатор DAX повысился на +0,35%, британский FTSE 100 на +0,45%, французский CAC 40 на +0,79%. Итальянский FTSE MIB прибавил +0,69%, испанский IBEX 35 +0,77%.

Крупнейший автопроизводитель Европы Volkswagen, по данным СМИ, сообщил своему производственному совету о намерении закрыть не менее трёх заводов в Германии, сократить десятки тысяч сотрудников и снизить зарплаты на -10%. Производственные советы в ФРГ избираются для защиты интересов работников крупных компаний и участия в работе их наблюдательных советов.

Цена акций VW опустилась на -1,3% и потянула за собой вниз бумаги других германских автопроизводителей, включая Mercedes-Benz (-0,8%), Bayerische Motoren Werke AG (-0,7%), Daimler Truck (-0,9%).

Во вторник 29 октября европейские фондовые индексы находятся в зеленом секторе.

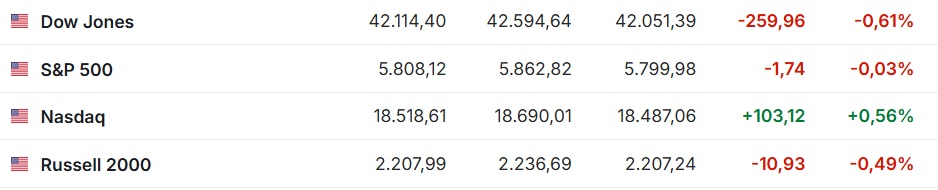

Пятница на американских фондовых рынках завершилась снижением для Dow Jones и S&P 500 и ростом для Nasdaq Composite.

Промышленный Dow Jones Industrial Average в пятницу снизился на -259,96 пункта (-0,61%). За неделю индикатор потерял сразу -1 161,51 пункта или -2,68%. И это после нахождения в плюсе в течение 6 недель подряд. Негативное влияние на Dow Jones оказало снижение котировок акций банков.

Индекс широкого рынка, который в течение 4 недель также обновлял исторические максимумы, в пятницу снизился на -1,74 пункта или на -0,03%, потеряв за неделю -56,55 пункта или -0,96%.

Технологический Nasdaq Composite в свою очередь наоборот вырос на +103,12 пункта или +0,56%. За неделю индикатор оказался в скромном плюсе: +29,06 пункта или +0,16%.

Цена бумага New York Community Bancorp упала на 8,3%. Банк в третьем квартале получил чистый убыток в размере 280 млн долларов, или -79 центов на акцию. При этом аналитики, опрошенные FactSet, в среднем оценивали убыток всего в -41 цент. Также NYCB ухудшил прогноз финпоказателей на 2024 – 2025 годы.

Котировки бумаг Goldman Sachs Group снизились на -2,3%, JPMorgan Chase & Co. на -1,2%, Citigroup Inc. на -2%, Wells Fargo на -1,4%, Bank of America Corp. на -1,8%, American Express Co на -1%, Visa Inc. на -0,5%.

Индекс потребительского доверия в США в октябре увеличился до 70,5 пункта по сравнению с 70,1 пункта месяцем ранее, согласно окончательным данным Мичиганского университета, который рассчитывает этот показатель. Это максимальный уровень с апреля.

Предварительно сообщалось о снижении индекса в текущем месяце до 68,9 пункта. Эксперты, опрошенные Trading Economics, ожидали менее значительного пересмотра — до 69 пунктов.

В понедельник 28 октября американские индексы выросли.

Dow Jones Industrial Average в понедельник вырос на +273,17 пункта (+0,65%) и составил 42 387,57 пункта.

Значение Standard & Poor’’s 500 по итогам торгов повысилось на +15,4 пункта (+0,27%) до 5 823,52 пункта.

Индекс Nasdaq Composite увеличился на +48,58 пункта (+0,26%) и завершил сессию на отметке 18 567,19 пункта

За торговую сессию понедельника начала отрастать акции финтехов, котировки которых снизились в пятницу. Citigroup Inc. подорожал на +3,9%, Goldman Sachs Group на +2,1%, Wells Fargo и Bank of America Corp. на +1,7%, American Express Co. на +1,5%, JPMorgan Chase & Co. на +1,4%.

Капитализация Alphabet поднялась на +0,9%, Amazon.com на +0,3%, Apple на +0,9%, Intel Corp. на +1,1%, 3M Co. на +4,4%, Albemarle на +5%, Carnival Corp. на +4,8%.

Вслед за падением цен на нефть подешевели бумаги представителей данной отрасли, включая Chevron Corp. на -0,2%, APA Corp. (бывшая Apache Corp.) на -4,5%, Exxon Mobil на -1,5%, ConocoPhillips на -1,2%.

Котировки акций Tesla опустились на -2,5%, Nvidia Corp. на -0,7%, International Business Machines на -0,8%, Microsoft на -0,4%.

Текущая неделя станет самой загруженной в этом сезоне отчетностей по количеству компаний, планирующих представить квартальные результаты.

В том числе обнародуют свои показатели пять членов из так называемой "великолепной семерки" (Magnificent Seven) — Microsoft Corp., Apple Inc., Amazon.com Inc. и Alphabet Inc.

Кроме того, на эту неделю намечена публикация таких важных экономических показателей, как предварительные данные об изменении американского ВВП в третьем квартале, доходах и расходах населения в октябре, а также октябрьский индекс ISM Manufacturing.

Ждём 7 ноября, когда станет известно решение Федерального комитета по операциям на открытом рынке (FOMC) ФРС США по ключевой ставке.

Вероятность того, что ставка останется на текущем уровне 4,75 – 5,00% составляет 8,2% против 11% неделей ранее. Вероятность её снижения на 25 базисных пунктов до 4,50 – 4,75% находится на уровне 91,8% против 81,4% неделей ранее.

Изображение Csaba Nagy с сайта Pixabay